东北宏观 :为何实际利率与黄金相关性减弱?

摘要

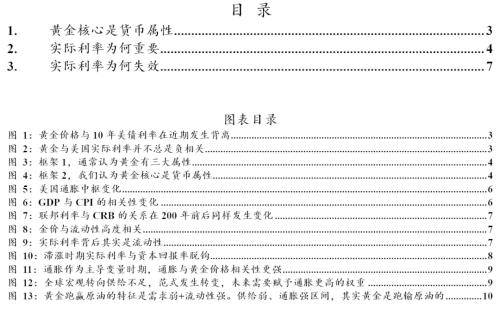

近期黄金与实际利率走势出现明显背离。过去黄金价格与美国实际利率呈现负相关关系,但近期出现背离,我们认为这是结构性变化的结果。更长历史上看,这种负相关关系并非总是成立,70年代至2000年初期间,黄金价格与实际利率呈现正相关。因此,不能简单地将黄金的走势归因于实际利率,需要重新审视黄金的分析框架。

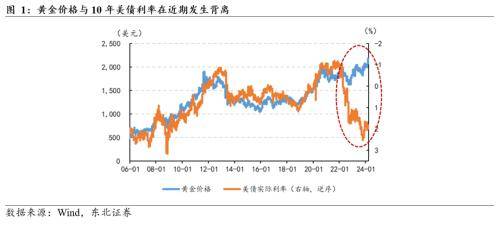

黄金核心属性是货币属性。在传统分析框架中,黄金通常被认为具有三大属性,即商品属性、金融属性和货币属性。商品属性指的是商品需求的增长会推动价格上涨,但黄金在乱世时价格上涨的情况与此不符。而金融属性可以被视为货币属性的一种体现。因此我们概括性地认为,其实三大属性只有一个是重要的,即货币属性,当黄金的货币属性更强时,黄金价格就会涨。

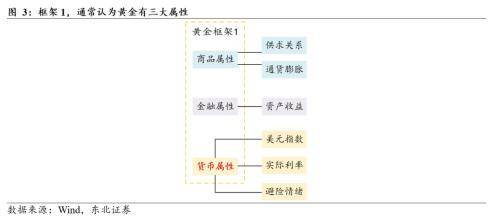

过去20年,为何实际利率对解释金价变动至关重要?过去20年间,全球宏观经济的核心矛盾是总需求不足。在经济危机、金融危机发生的时候,全球总需求不足的问题最为严重,这也触发了美联储等央行采取宽松的货币政策以应对危机。此时,全球信用货币体系处于最脆弱的状态,而黄金此时货币属性最为强劲,价格也更容易上涨。观察数据可以发现,黄金价格的涨幅与美日欧等主要发达经济体的M2增速密切相关。实际利率在这一时期显得尤为重要,这是因为实际利率是观察全球流动性最高频的指标,而实际利率与全球流动性呈负相关。综上,总需求不足阶段,总需求不足的矛盾越剧烈,流动性越宽松(实际利率越低),信用货币体系越脆弱,这会推动黄金价格的上涨。

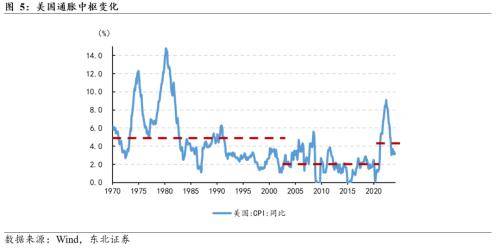

为何近期实际利率失效?其实没有失效,只是全球宏观范式的转变,由原先的总需求不足,开始逐步转向总供给不足。参考80年代的滞胀时期,可以知道信用货币体系的脆弱,其实不止一种表现形式,既可以是总需求不足时的洪水滔天,也可以是总供给不足时的大通胀。在供给不足最严重的滞胀时期,通胀大幅上升,信用货币体系同样脆弱,美联储为了抑制通胀刻意造成实际利率上升,造成了黄金和实际利率的同步变动。数据验证上我们也会看到,这一时期黄金与通胀的相关性要显著强于过去20年。背后的启示是在逆全球化背景下,宏观矛盾从需求不足转为供给不足,过去20年黄金盯住流动性,而现在要更多盯住通胀。

我们再问最后一个问题,当供给不足是主要矛盾时,黄金能跑赢其他大宗吗?不考虑杠杆的因素,至少是没跑赢原油的。黄金跑赢原油的特征其实是需求弱+流动性强。而供给弱、通胀强区间,其实黄金是跑输原油的。

风险提示:美国衰退,OPEC增产

正文

1.黄金核心是货币属性

10年美债实际利率历来被视为黄金价格的主要影响因素,但近期两者负相关性出现了显著背离,我们认为背后发生了结构性变化。过去近20年的时间里,10年美债实际利率与黄金价格呈现高度负相关关系,但这一关系在近期出现了明显背离。我们看到美债实际利率在持续走高,但黄金价格却保持在高位。

将时间拉长,黄金与实际利率负相关并不总是成立。我们回顾了70年代以来黄金价格与美国实际利率的关系,可以看到黄金与实际利率负相关其实是过去这20年间才有的,在70年代到2000年初,黄金与美国实际利率走势更多呈现正相关的态势。因此,黄金的分析框架不能简单只看实际利率,有必要重新审视黄金的分析框架。

通常的分析框架认为黄金有三大属性,但我们认为核心属性其实就是货币属性,这是理解金价的关键。

对于商品属性,可以定义为对此类商品需求越强的时候,价格越涨,珠宝就是典型代表,而珠宝在盛世往往价格更贵,但过去几十年我们的经验是黄金反倒是在乱世的时候价格更贵,比如经济危机期间黄金价格往往上涨。因此我们认为黄金的商品属性并不是驱动黄金价格上涨的主要因素。

对于金融属性,可以定义为商品具有金融资产的特征,即会产生某种形式的现金流,因而有说法认为黄金是永续无信用风险的零息债。但我们再换一个角度思考,如果黄金不是黄金,还能理解为零息债吗?比如同样可以保存很久的矿泉水,我们很少把矿泉水理解为零息债。这是因为黄金之所以具有金融属性,是因为黄金是天然的货币,始终具有潜在的支付能力,而这是区别于其他商品最重要的属性。换句话说,黄金的金融属性其实也是来源于其货币属性。

综上,我们概括性地认为,其实三大属性只有一个是重要的,即货币属性,当黄金的货币属性更强时,黄金价格就会涨。

2.实际利率为何重要

为什么过去20年实际利率对解释金价变动很重要?我们上述分析认为黄金货币属性增强是金价上涨的主要因素,那么过去20年黄金货币属性什么时候最强呢?这就需要了解过去20年全球宏观的主要矛盾是什么。过去20年全球宏观的主要矛盾是总需求不足。在中国加入WTO之后,全球化进程大大加速,全球供给曲线向外扩张并且变得极富弹性,这时我们会看到以下三点主要的数据特征:

其一,美国为代表的全球通胀大幅缓解。在2000年以前,美国CPI的中枢在5%左右,但是2000年以后中枢回落到了2%以内,在疫情后又回到了3%-4%的水平。

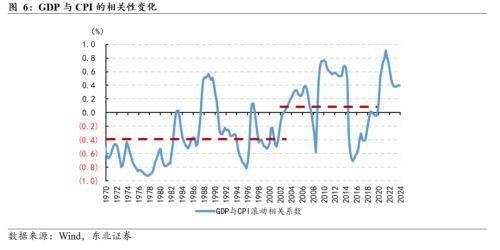

其二,美国GDP与CPI的滚动相关系数转正。滚动相关系数转正的含义在于,宏观经济的短板在需求端,只有需求曲线能够有效外扩,才能带来经济的增长以及通胀的回升。而再往前,全球化相对较弱的阶段,美国GDP和CPI的滚动相关系数是负的,这意味着只有供给扩张才能带来经济的增长以及通胀的回落。

其三,美联储政策利率与大宗商品的滚动相关系数转负。其含义在于,美联储转向宽松,大宗往往倾向于上涨,而美联储一旦收紧政策,大宗则倾向于下跌。这在80年代滞胀时期恰恰是相反的,大宗涨、美联储不得不收紧,所以滞胀时期美联储政策利率与大宗商品滚动相关系数为正。

如果过去20年全球宏观的主要矛盾是总需求不足,那么什么时候黄金的货币属性最强(价格最容易上涨)呢?答案就是总需求不足最为严重的时候。全球总需求最为严重之时,表现为经济危机、金融危机,此时美联储往往采取极度宽松的货币政策进行应对,而此时恰恰也是全球信用货币体系最脆弱的时候,所以我们过去二十年常常讲的是,一旦大水漫灌,黄金价格就会上涨。因此从数据上来看,黄金价格的涨幅,和美日欧主要发达经济体的M2增速是高度相关的。那么为何此时实际利率会比较重要呢?因为实际利率是我们观察全球流动性最高频的指标,而实际利率与全球流动性是负相关的。

因此过去二十年的完整叙述其实是,全球宏观总需求不足的矛盾最剧烈时,流动性越宽松(实际利率越低),信用货币体系越脆弱,黄金价格越涨。

3.实际利率为何失效

那么如何解释最近实际利率的失效,以及80年代实际利率与黄金价格的正相关性呢?原因很简单,因为信用货币体系的脆弱,其实不止一种表现形式,既可以是总需求不足时的洪水滔天,也可以是总供给不足时的大通胀。

我们回顾全球化快速推进之前的岁月,全球宏观的主要矛盾其实不是总需求不足,而是总供给不足,数据上的表现如前文所述,以美国为典型代表的经济体通胀中枢较高、增长与通胀滚动负相关,甚至货币政策利率与大宗价格的关系都是与近20年相反的。

既然那段时间全球宏观主要矛盾是总供给不足,那么什么时候矛盾最为剧烈呢?答案就是总供给收缩的时候。而总供给收缩有很多种表现形式,比如战争大量消耗产能,比如许诺过量居民福利造成居民工作意愿下降,再比如主动收缩产能的两次原油危机。此时全球大宗暴涨,通胀高企,纸币不再值钱,很显然就会造成对于信用货币体系的质疑,从而带来黄金价格的上涨。

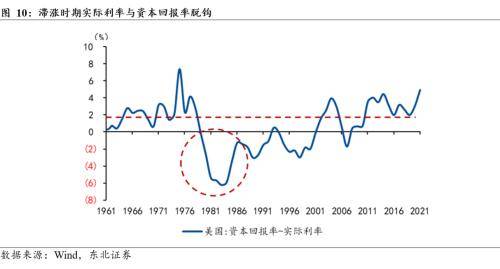

那么如何解释黄金和实际利率的正相关性呢?因为这段时间美联储为了捍卫信用货币体系的运转,强行加息抑制通胀,强到什么程度呢?强到实际利率已经大幅高于实体经济的资本回报率,唯是如此才能有效抑制通胀。所以我们看到这段时间美国资本回报率与实际利率的差值出现了一个巨大的凹陷,而这一凹陷对应着美联储加息抑制通胀的决心,甚至到了不惜牺牲实体经济、就业的程度。

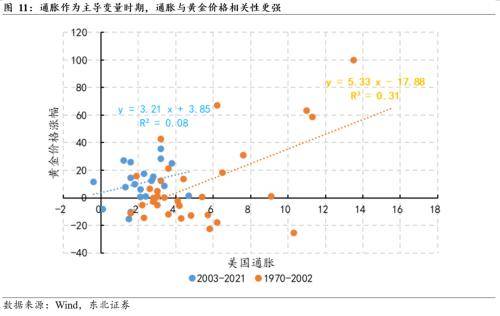

因此这段时间金价上涨的完整表述是,全球宏观总供给不足的矛盾最剧烈时,通胀越高,信用货币体系越脆弱,美联储为了抑制通胀刻意造成实际利率也越高,所以通胀越高、实际利率越高、黄金价格越涨。数据验证上我们也会看到,这一时期黄金与通胀的相关性要显著强于过去20年。

我们再回到最开始的问题,实际利率对黄金的预测效果,为什么近期失效了?其实没有失效,只是全球宏观范式的转变,由原先的总需求不足,开始逐步转向总供给不足。不同类型的宏观范式也对应了不同的主要宏观变量。过去20年黄金盯住流动性,而现在要开始盯住通胀了。所以我们同步观察到,一方面美联储宽松预期在不断下修,也就是全球流动性预期在不断下修;另一方面,近期不只是黄金在涨,全球定价的大宗如原油、铜,都开始蠢蠢欲动。一面下修流动性预期,另一面大宗价格却纷纷上涨,原因就在于不断上修的全球通胀预期。至于造成通胀的原因,有很多潜在的触发因素,比如战争、财政扩张等等,但更为重要的是逆全球化所带来的全球宏观主要矛盾的切换。

我们再问最后一个问题,当供给不足是主要矛盾时,黄金能跑赢其他大宗吗?不考虑杠杆的因素,至少是没跑赢原油的。从历史数据上来看,在通胀作为主导变量时期,黄金并没有跑赢原油。黄金跑赢原油的特征其实是需求弱+流动性强。而供给弱、通胀强区间,其实黄金是跑输原油的。可能的原因在于当时原油供给不仅不增加,反而在收缩,同时原油也是那一轮大通胀的打火机。

责任编辑:李静

猜你喜欢

华网

共84篇文章

追踪数字金融发展动向,探索金融科技融合之道,解读传统金融机构转型创新。

最近更新文章

-

2024-04-15 10:27:18

-

2024-04-07 10:52:24

-

林毅夫:中国已经是中等收入国家,两三年之内中国一定会变成高收入国家

2024-03-28 10:16:46

-

任泽平:房地产支持政策应出尽出,建议全面取消限购、持续大幅降息、组建住房保障银行

2024-03-28 09:43:04

-

林毅夫:中国是全世界发展主要动力来源,有望每年对世界经济增长作出30%贡献

2024-03-27 09:43:30

24小时热榜