投资人“接受现实”:不再苦等IPO,少赚3倍收益也要退,业内称“不亏就行”

出品|搜狐财经

作者|汪梦婷

在IPO寒冬之际,并购市场春意盎然。

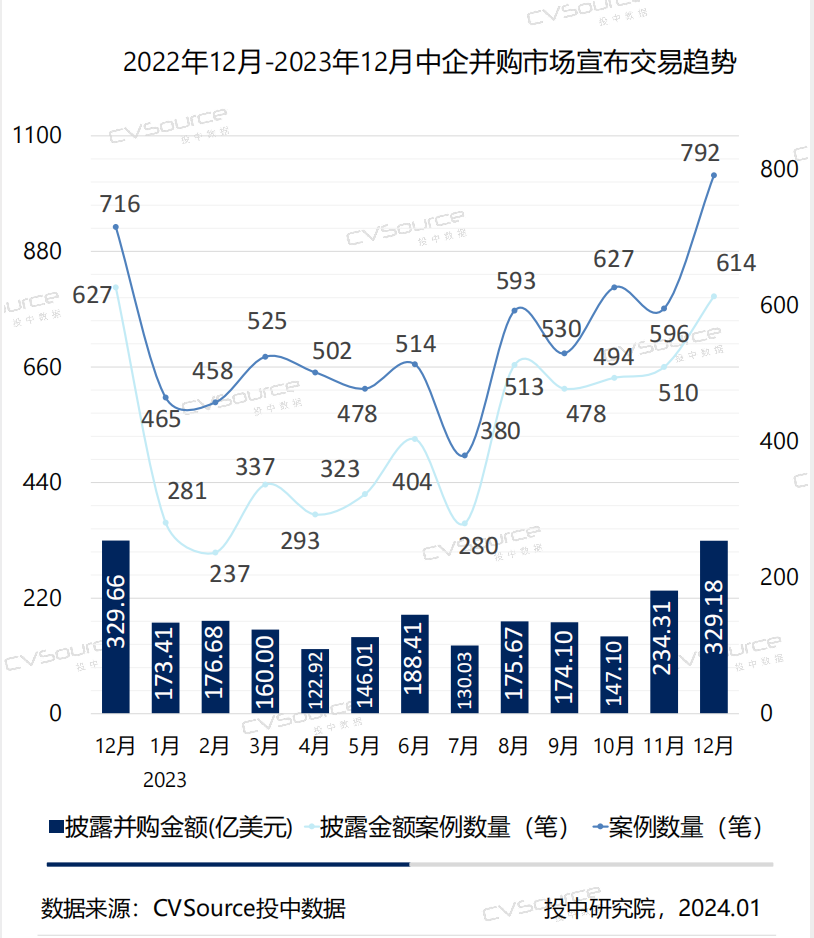

据投中数据,去年12月开始,并购市场交易数量、规模均呈上涨走势。退出无门的VC投资人,在LP“落袋为安”的迫切诉求下,纷纷瞄准了并购渠道。

“并购马上就能回本,马上就能有DPI。”一位VC投资人表示,“现在能退回来就行,首先别亏钱,有些项目原来觉得能赚5倍的,现在赚2倍可以了,原来能赚2倍的回本就可以了。”

某外资投行总监告诉搜狐财经,从去年四季度开始,公司业务明显迎来井喷,今年开年就有近30单并购项目,而去年全年仅交割4单。上述投资人应证了这一说法,去年其退出项目基本都是通过并购方式,预计今年也会如此。

并购能否解决当下VC行业“退出难”的问题?业内人士普遍认为,并购在当下是一条好退出路径,但并不容易。在动辄一年半载的并购流程中,买卖双方都存在太多变数,“谈不拢”是常态。一位券商投行人士直言,“目前IPO暂停了半年左右时间,很多事其实还没到火候。”

“并购退出不会成为主流,否则会动摇整个VC行业存在的根基。”上述投资人表示,“如果投的时候大家都默认这个公司只能被并掉,那就是一个纯粹算账的游戏,这不是VC该干的事情。”

“能退就退”

谈到过去的2023年,许多一级投资人不免意兴阑珊。

受大环境影响,LP普遍捂紧“钱袋子”,GP募资艰难。据CVSource投中数据,2023年,VC/PE市场完成募集基金共计508只,同比减少9.1%,募集规模累计1104亿美元,同比减少18.9%。

去年投资机构IPO渗透率、回报率也双双回落,退出端不容乐观。投中数据显示,2023年共有415家中企实现IPO上市,其中274家上市公司身后有VC/PE机构背景,渗透率为66%,而2022年为70%;退出回报率为374%,2022年为432%。

以往的主流退出渠道IPO逐渐收紧,而LP的风险偏好降低,要求快速看到DPI(投入资本分红率)。压力重重,GP搁置“长期主义”,先解决“落袋为安”的现实问题。

“2023年下半年,很多同行都在喊着退出,说是退出的最后时机。”从业逾10年的投资人陈风告诉搜狐财经,虽然大家投入了大量精力在项目退出上,但效果不尽人意,“距离预期太远太远”。

陈风就职于一家规模30亿左右的机构,谈到当前项目退出标准,他直言“没有标准,能退出,能保本,能赚一点是一点。一流的项目先保本,其他的能退就退。”

另一位投资人John也表示,去年所在机构有两三个项目实现退出,相比往年少了一半,“现在能退回来就行,首先别亏钱,有些项目原来可能觉得能赚5倍的,现在能赚2倍可以了,原来能赚2倍的回本就可以了。”

“对我们来说,并购马上就能回本,马上就能有DPI。”John表示,“上市其实现在不好说,虽然回报好一点,但考虑到风险、时间等问题,并购是完全可以接受的。”

另一方面,监管层也在鼓励并购,相关政策不断加码。今年2月5日,证监会召开座谈会,就进一步优化并购重组监管机制、大力支持上市公司通过并购重组提升投资价值征求部分上市公司和证券公司意见建议。

据投中数据,2023年,有303支私募基金以并购的方式成功退出,披露交易金额的有194支,回笼金额605.06亿元。

“现在投资机构并购退出的意愿是非常强烈的。”就职于国内某券商投行的李昀告诉搜狐财经,“开年这段时间,有很多投资人包括做投后的过来讨论退出路径,招聘并购这方面岗位的猎头也多了。”

并购的春天

去年12月开始,并购市场“忽如一夜春风来”,一改此前萎靡不振的态势。

据投中数据,2023年并购市场交易低迷,全年披露预案6460笔并购交易,同比下降18.33%;其中披露金额的有4764笔,交易总金额为2157.84亿美元,同比下降26.43%。

12月市场显著转好,交易数量、交易规模均呈上涨走势。当月披露预案792笔并购交易,环比上涨32.89%,同比上涨10.61%;其中披露金额的有614笔,交易总金额为329.18亿美元,环比上涨40.49%,同比下降0.15%。

这一趋势延续至今。“开年以来情况都非常好,MA这边的业务,开年就有近30个项目。”某外资精品投行总监林声透露,她所在机构从去年后半年开始,特别第四季度,业务开始有一个明显的井喷。

林声在国内“并购元年”入行,从事跨境并购业务十余年。过去十年,她所在公司平均每年可以做成10个交易,去年相对较差,全年只交割4单。

“预估今年Q1,单我自己手上就可以做成3个交易。”林声感叹,“你看现在我们这么些人,项目这么多,你也知道并购市场日子还是挺好的。”

投资人John透露,去年他个人投资的项目,基本都是通过并购实现退出。今年的项目可能大部分都会以并购的方式去退,因为IPO即使真的排成队,也不知道什么时候能退。

“考虑到估值倒挂的问题,即便上市成功,过了锁定期也不知道能不能回本。”John表示。若一二级市场估值倒挂严重,投资人赔率增加,未来IPO或许不再是最佳退出渠道。

据贝恩公司发布的《2024全球并购市场报告》,2023年整体战略交易倍数为10.1倍,为15年来最低水平。随着去年积压的许多资产开始进入市场,买卖双方逐渐适应更高的资本成本,2024年并购交易量将会有所增加。

不过,虽然IPO退出之路荆棘丛生,并不意味并购就是一条坦途。

人性的博弈

“除了并购还有其他好出路么?没有了,但这条路不好走。”陈风直言。

估值差异是难以回避的问题。FA从业者何方认为,一级市场大概很难通过并购退出,原因在于证券市场过度扭曲及市场政策导向已经丧失价值发现的功能了。

在何方看来,在资本市场环境好时,并购较少是因为上市公司在政策护持下估值倍数限制打压一级市场。现在二级市场一片惨淡,上市公司市值持续下跌,但是市场的扭曲、IPO的暂停使得二级市场普遍认为自己估值被低估。

“在未上市公司估值高位且不变的情况下,上市公司大股东认为股份被较大稀释,以为市值还可以回归。”何方称,公司估值的方法本质上就是DCF,每个公司都有一个真实客观的价值,之所以无法以真实客观的价值成交,完全是因为市场的信号已经失灵了,再围绕这个失灵的信号讨论就没任何意义了。

投行人士李昀则认为,并购双方关于估值的博弈,不仅体现在商业方面,而且在规则层面也存在较大挑战。

“目前上市公司并购基本要求对赌,但现在一级市场的PE倍数和上一轮的投后估值,很难匹配到现在的对赌要求。”李昀称,“比如一个20倍PE的项目,如果折到DCF里看的话,基本会要求标的有60%左右的利润增速,但现在的环境下,很多行业难以达到这么高的增速。”

除了价格因素,两家公司业务能否协同、双方心态认知等因素也会构成交易不确定性。

“现在没有人真的去收购亏钱的公司,所以基本上并购都是按照PE的方式来做的,但是标的本身可能并不愿意卖,这是创始人问题。”John表示,如果标的公司一年还有两三千万净利润,创始人可能不一定愿意卖。

李昀也认为,目前IPO暂停了半年左右时间,很多事其实还没到火候,可能投资人很急,但是创始人并没有那么着急。

大部分创业者都梦想上市,倘若价格不达预期,他们并不一定愿意低价出售。不过也存在例外,John提到,“如果创始人年纪已经很大,打算退了,二代又不愿意接班,就很可能考虑卖掉套现做富家翁。”

迈瑞医疗、惠泰医疗的并购案或许正是一例。今年1月28日,迈瑞医疗宣布旗下子公司深迈控拟出资66.5亿元,受让惠泰医疗21.12%的股权。

作为卖方,惠泰医疗创始人成正辉持股比例为24.97%,其子成灵持股比例7.48%。交易完成后,成正辉仍持股18.72%,但永久且不可撤销地放弃其持有10%股份所享有的表决权,即表决权为8.72%,而成灵则不再持有任何股份,深迈控成为控股股东。

公开信息显示,成正辉生于1964年12月,在花甲之年让渡了公司控制权,而“二代”成灵清仓减持,且并未出任惠泰医疗任何董监高职位,显然无意接班。

除了成正辉、成灵等3位自然人外,两家知名创投机构顺利退出,回笼资金超过20亿元。其中,晨壹资本旗下扬州浵旭转让93.5万股,退出金额4.4亿元;其中启明创投旗下启华三期、启明融科、启明融盈、QM33转让约334万股,退出金额15.76亿元。

“并购很难,成功案例比较少,本质上是上市公司自身问题。”何方认为,“绝大多数上市公司不具备并购的能力,既没有战略战术,也没有资金体量,更缺乏具备执行力的团队。这是目前市场的现状。”

此外,上市公司并购流程通常需要一年左右时间,期间变数较多。例如标的公司业绩情况、卖方对价格的期望、买家的战略方向等等,都可能随着时间发生变化。

“买卖双方很难开诚布公地聊,更多的是人性的博弈。”林声表示,“相较于走很规范的上市流程,揣摩人性这件事要更难一点。”

前路迢迢

无法否认的是,并购作为退出渠道,对VC的吸引力与日俱增。未来,并购是否会取代IPO成为VC主流退出方式?

李昀认为,对那些规模体量较小或者题材一般的公司而言,上市意义不大,一方面要经过几轮融资,付出巨额的合规成本,另一方面上市后创始人短期无法减持,不如一把卖掉。

“如果创始人能把公司客观地视作一种资产,这种习惯建立后,并购会成为他们退出的主流方式。”李昀表示,但在这个过程中,VC不会是主要推动角色,更多可能是大型PE机构。

“核心在于VC还是份额占比太低,而且很多VC创始人或者投后负责人,对并购市场的规则、套路,以及对市场的认知差距很大。”李昀表示,“大家之前重点都放在投上,在退这一端接触较少,而并购又是技术含量非常高的。”

林声也有同感,她向搜狐财经透露,曾经接触过一个买家,以前只做投资,没有做过并购,甚至写不来约束性报价函,“写什么都是我手把手教的,从这也可以看出这个市场从业人员的素质。”

“如果以前和国外大投行,或者和国内像中信资本这种打过交道的,是会比较成熟的。但对现在这些新来的玩家,现在做并购可能会存在问题。”林声表示,“我觉得趋势形成可能还要两三年,去年他们刚刚开始做,总归得做一两个才能熟悉。”

投资人John认为,未来并购退出不会成为主流,否则会动摇整个VC行业存在的根基。

“我们VC投案子,核心目的在于快速增长、高倍退出,如果投的时候大家都默认这个公司只能被并掉,那就是一个纯粹算账的游戏。这不是VC应该干的事情,而是PE应该干的事情。”John告诉搜狐财经。

他进一步表示,金融市场是个贩卖希望的市场,即使IPO暂缓,即使现状是大家都要被并购,但这个行业的底层逻辑,仍然是相信有快速增长、高额回报的故事发生。

“当然也有例外,国资不是这套玩法,他们有他们的考虑。”John表示。

责任编辑:李静

猜你喜欢

华网

共388篇文章

追踪数字金融发展动向,探索金融科技融合之道,解读传统金融机构转型创新。

最近更新文章

-

孕婴世界IPO:亲属团跻身五大客户与供应商,出生率持续下滑业绩逆势增长引质疑,研发投入与募投项目合理性遭问询

2025-10-20 11:57:38

-

祺龙海洋IPO:近九成收入源于单一产品,应收账款暴增328%,产能利用率61%仍募资扩产引监管质疑

2025-10-17 10:41:21

-

赛英电子IPO:经营性现金流转负敲响“警钟”,劳务派遣曾超10%红线且涉劳动纠纷,突击入股定价差异引利益输送质疑

2025-10-16 10:34:19

-

天溯计量IPO:收入真实性遭问询,曾卷入数据伪造风波,被央企公开质疑合规性并“拉黑”

2025-10-15 10:19:39

-

优迅股份IPO:毛利率“四连降”引监管追问,陷软件退税合理性争议,研发费率“掉队”超10%且信披数据“打架”

2025-10-14 10:03:21

24小时热榜