豪钢重工:现金流频繁转负,大手笔分红毫不手软,此前募资花光又欲补流超1亿

煤矿机械设备锻造配件的生产商山西豪钢重工股份有限公司(简称:豪钢重工)向北交所递交的上市申请已被受理,去年12月其收到了监管首轮问询函,截至目前公司还未回复。

据了解,此前豪钢重工曾在新三板挂牌,2021年又在山西证监局辅导备案登记,拟申请沪深交易所IPO,但并没有后续进展。此番改道北交所,保荐机构为中德证券有限责任公司,拟发行股票不超过3530万股,计划募集资金5.059亿元。

招股书显示,2020年-2023年上半年(简称:报告期内),豪钢重工业绩不断增长,但在宏观经济的影响下,这种增长的持续性存疑,同时,公司还存在应收账款规模不断扩大、现金流承压等问题。

此外,豪钢重工曾在IPO前进行合计超1亿元的分红,并且还募集6912万元用于补充流动资金,按理说公司账上不缺钱,但是本次IPO公司又要募资1.1亿元补流,合理性存疑。

豪钢重工的资金状况究竟如何令人困惑,多次补充流动资金又为哪般?值得关注。

应收账款规模不断扩大

现金流波动大、多次转负

公开资料显示,豪钢重工成立于2010年,是一家集模锻件的研发、生产、销售及售后服务为一体的专业化锻造企业,主要产品为应用于煤矿机械设备的锻造配件。

(来源:招股书)

尽管从招股书看,豪钢重工的业绩规模有所扩大,报告期内营业收入分别为3.044亿元、3.608亿元、4.158亿元、2.207亿元,反映到利润方面,扣非后归母净利润分别达到8579.13万元、9482.69万元、1.125亿元、5508.75万元。但是从整个行业来看,未来这种业绩大幅增长的持续性仍然存疑。

近些年,为实现经济可持续发展,我国大力提高清洁、可再生能源的利用,以煤为主的能源结构逐渐发生改变,而煤炭行业固定资产投资受到煤炭行业景气度影响,未来前景不甚明朗。

此外,豪钢重工的应收账款规模也在不断扩大,经营性现金流的状况也不佳。

报告期内,公司应收账款账面价值分别为1.226亿元、1.598亿元、2.125亿元、2.576亿元,占流动资产比例分别为39.47%、43.85%、43.68%、52.20%,应收账款账面价值持续增加,占比也逐年攀升,目前已经超出了50%。

而且豪钢重工的应收账款周转率也较低,报告期内分别为2.13、2.39、2.08、0.87,其中2023年上半年出现了较大幅度的下滑。而同行业可比公司的应收账款周转率情况比公司的要好,分别为2.49、2.88、2.57、1.23。公司表示,这是由于自身客户以大型煤矿机械设备整机制造为主业的国企为主,而其他公司的终端客户有所不同。

(来源:招股书)

值得关注的是,随着公司生产经营规模的扩张,流动资金的需求是在逐渐增加的,但是以豪钢重工的应收账款情况来看,恐怕公司的流动资金正在承压。

目前豪钢重工现金流出现了较大幅度的波动,而且多次转为负值,报告期内经营活动产生的现金流量净额分别为9174.72万元、-2430.65万元、4873.31万元、-2606.59万元。

未来,若应收账款持续增加,而“造血”能力难以提升,豪钢重工的流动资金风险将加大,从而影响到公司未来的经营业绩。

IPO前大手笔分红1.216亿

募资1.1亿补流合理性存疑

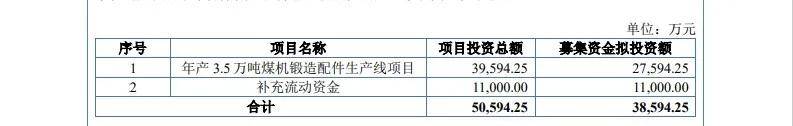

上文提到,本次IPO豪钢重工拟募集资金5.059亿元,计划投入年产3.5万吨煤机锻造配件生产线项目3.959亿元、投入补充流动资金1.100亿元,补充流动资金金额较大。

(来源:招股书)

公司表示,补充流动资金主要用于偿还银行借款、支付原材料采购款、支付职工薪酬等日常生产经营所需事项,以更好地满足公司业务发展和对营运资金的需求。

但是,翻阅招股书,可以发现豪钢重工于2022年年末在全国股转系统挂牌系统进行过一次定向发行股票募集资金,募集资金总额为6912万元,用途亦是补充流动资金。

(来源:招股书)

对于这将近7000万元的资金,豪钢重工表示,“截至本招股说明书签署日,募集金额已按照募集资金用途使用完毕,公司已办理募集资金专户注销手续。”也就是说这近7000万元被全部用于补充流动资金了,但是对于具体的用途,并没有披露。

结合豪钢重工的现金流状况可知,尽管这笔资金已在2023年使用完毕,但是当年上半年的现金流状况依然不佳,从2022年的4873.31万元转为负值-2606.59万元。那么豪钢重工的这笔资金具体用到何处了呢?还需公司进一步解释。

更值得关注的是,豪钢重工在IPO前还进行了两次分红,2022年、2023年分别派发现金股利9000万元、3216万元,合计高达1.2216亿元。

公司如此大手笔分红,是不是并不缺钱,但如果并不缺钱,现金流状况又为何难以调整,此前募资6912万元、本次又计划募资1.1亿元又为哪般?

监管亦对此进行了追问,要求豪钢重工结合公司报告期内现金分红情况、新增银行贷款与偿还情况、报告期经营资金流入与流出情况等,说明本次发行补充流动资金的必要性,以及公司是否具有对应的投资者保护安排。

综合上述情况,豪钢重工在业绩增长且募集了近7000万资金的情况下,现金流仍然为负令人不解,而大手笔分红后又想募资1.1亿元补流之举,也有“圈钱”嫌疑,如豪钢重工不能对上述问题给出合理的解释和有效的解决措施,恐怕此番IPO难以如愿。

编辑:赵苗

版权声明:本文版权归“发现.华网”所有,如需转载请在文后留言,经允许后方可转载,并在文首注明来源、作者,文末附上“发现.华网”二维码。

责任编辑:

猜你喜欢

华网

共258篇文章

追踪数字金融发展动向,探索金融科技融合之道,解读传统金融机构转型创新。

最近更新文章

-

振东制药3年亏损14亿!生产不合格药品赔前子公司5亿,实控人减持套现超7亿

2025-04-28 10:31:43

-

天有为:净利润突破10亿元,“双驱动”赋能高质量可持续发展,加速布局智能座舱赛道

2025-04-23 08:20:54

-

江南新材成功登陆上交所:以产品优势引领新一轮科技革命,打造全球电子材料标杆企业

2025-03-22 15:54:23

-

海阳科技IPO:156名历史股东质疑退股合理性,业绩波动加剧,董秘曾向供应商借200万买房

2025-03-11 13:19:48

-

常山药业危机重重:去年预亏上亿元,虚列费用被财政部罚款5万,上市以来股东累计套现超11亿

2025-03-10 12:03:31

24小时热榜