李宁市值蒸发2000亿后22亿去买楼 高端化失利后市值不及安踏的25%、管理层被指不务正业

一则斥资22亿港元香港买楼的公告,让李宁股价跌超14%,市值单日蒸发80亿港元。虽然,公司表示买楼是为了国际化战略布局,但市场投资者为何纷纷“用脚投票”使得公司股价大幅下挫?投资者在担忧什么?我们认为主要是在以下几点:

(1)从房地产投资角度看,今年下半年以来,香港楼市价格不断下跌,此时斥巨资投资房地产并非一项稳妥的投资策略。

(2)从业务布局角度看,李宁“单品牌、多品类、多渠道”的高端化战略布局失利余震犹存,主要表现在公司当前业绩增速依旧低迷(半年报业绩增速连续下滑、2023年Q3公司电商及批发渠道承压)、产品销售不及预期使得库存高企(半年报存货规模连续增长、存货周转效率连续下降)、窜货问题犹存等问题亟需解决之时,公司却又在香港市场豪掷买楼,被部分投资者质疑“不务正业”。

(3)从市场竞争格局角度看,公司已被昔日竞争对手安踏远远甩在身后,但值得关注的是安踏还在通过收购优质标的公司以完善公司业务布局,李宁却斥资买楼以示对于香港业务前景充满信心,这也引发了投资者对于公司未来发展战略的担忧。

高端化战略失利、李宁却巨资接盘香港楼盘以表对香港业务信心 管理层被指不务正业

12月10日晚间,据港交所文件显示,李宁将以22亿港元收购恒地旗下北角物业港汇东,物业的一部分用作集团于香港的总部。此消息发布次日,李宁股价低开11%。截至12月11日收盘,股价跌幅达14.29%,市值单日蒸发80亿港元。

若仅从房地产投资的角度看,据媒体消息,今年下半年以来,香港楼市价格不断下跌。12月4日,美联楼价指数最新报140.78点,按周跌1.13%,已连续下跌十六周,本年迄今楼价跌3.6%,创逾六年半新低。在此时机掷重金购楼,或并不算是一个很稳妥的投资。

对此李宁表示,通过收购事宜购买物业用作集团香港总部,展现出集团对香港业务前景充满信心,并标志着其落实执行加强国际业务发展的计划。在房价低迷时,花近半年的归母净利润买楼,仅仅为了展现公司对香港业务的信心?租写字楼就不能展现公司的信心吗?这或难令投资者信服,甚至被投资者调侃:“股价跌成这样都不回购,拿钱去买楼,是有多不看好自己的公司”、“不务正业,有这钱还不如学学安踏去收购些优质标的”等。

22亿港币,对于现如今的李宁而言,绝非一笔小数目。要知道,2023年上半年李宁的扣非归母净利润才仅为23.01亿元港币(wind资讯自动换算)。因此,22亿港币购楼款接近2023年上半年净利润,超过了2023年上半年经营活动产生的现金流量净额。

特别是在国内经营预期不明朗之时,李宁大张旗鼓巨资买楼表明对于香港市场的信心,这属实令人费解,毕竟内地市场才是李宁的主战场。在“单品牌、多品类、多渠道”高端化之路受阻等问题尚未有效解决之时,公司似乎又走上了扩张开店求增长的“老路”,只不过这次公司换了个场地。

对比一下李宁昔日竞争对手——安踏,我们或更能理解投资者的这份担忧。近年来,对于国内运动品牌而言,“如何在守住下沉市场的同时,向高端市场发力?”成为核心问题。对此,安踏和李宁递交了不同的答卷。

其中,安踏安踏主打的“单聚焦、多品牌、全球化”战略,在多品牌布局中,安踏品牌负责守住下沉市场,而其所收购的品牌FILA、始祖鸟、迪桑特等则是助力安踏完善高端化布局。

相比之下李宁采取的则是“单品牌、多品类、多渠道”。在2016年,李宁选择向高端市场发力,先后推出“中国李宁”和“李宁1990”两大品牌,试图抓住Z时代消费者,但因其高端化子品牌与母品牌的联系过于“紧密”,让消费者难以接受如此巨大的价格跨度,产品销售更是不及预期,积压的库存不得不打折处理,这也为业绩表现低迷、库存难题、窜货问题埋下了伏笔。

安踏和李宁这场高端化布局的问卷中,谁更胜一筹?或从业绩表现、公司市值等多维角度都可以看出。今年下半年,安踏依旧在通过完善业务布局,如公司收购国产瑜伽品牌“Maia Active”,弥补安踏在女性用户市场上的不足。

安踏收购有潜力品牌完善业务布局时,李宁却豪掷近半年归母净利润买楼,这过于保守的业务布局举措是否为管理层面对“高端化布局远远落后昔日竞争对手”、“内地市场经营不明朗”等问题的一种阶段性逃避呢?买楼加强国际业务发展又能有多大程度上改善公司整体经营局面?依旧未知

市值蒸发超2000亿港元背后:业绩增速低迷 库存难题、窜货问题尚存

近两年多的时间,李宁二级市场表现也比较“拉跨”,公司股价自2021年9月达到108.2港元/股的达到高点后,便呈现下滑趋势。截至2023年12月11日收盘,公司股价仅为18.3港元/股,较股价高点已累计下跌83%,市值更是蒸发超2000亿港元,目前市值仅为480亿港元。市值打1.7折背后,是投资者对于公司经营业绩增速低迷、库存难题的担忧。

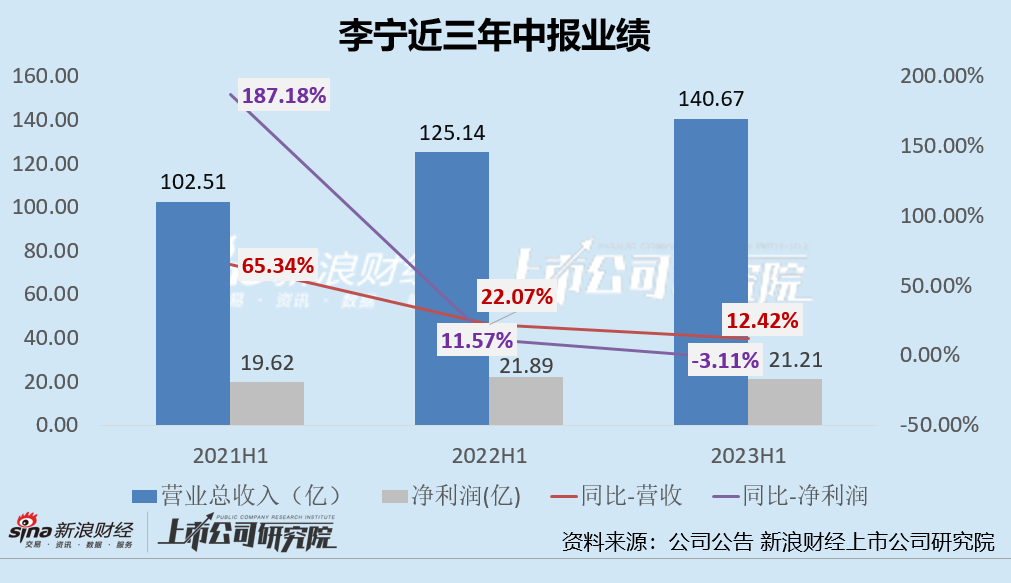

从近3年中报业绩表现来看,李宁的营收规模虽然维持正增长但增速连续两年下滑,2021H1-2023H1的营收增速分别为65.34%、22.07%、12.42%;净利润增长率同样连续三年下降至负增长,由2021年H1的+187.18%下降至-3.11%。2023Q3公司经营报告中依旧可以看出,公司电商及批发渠道承压。

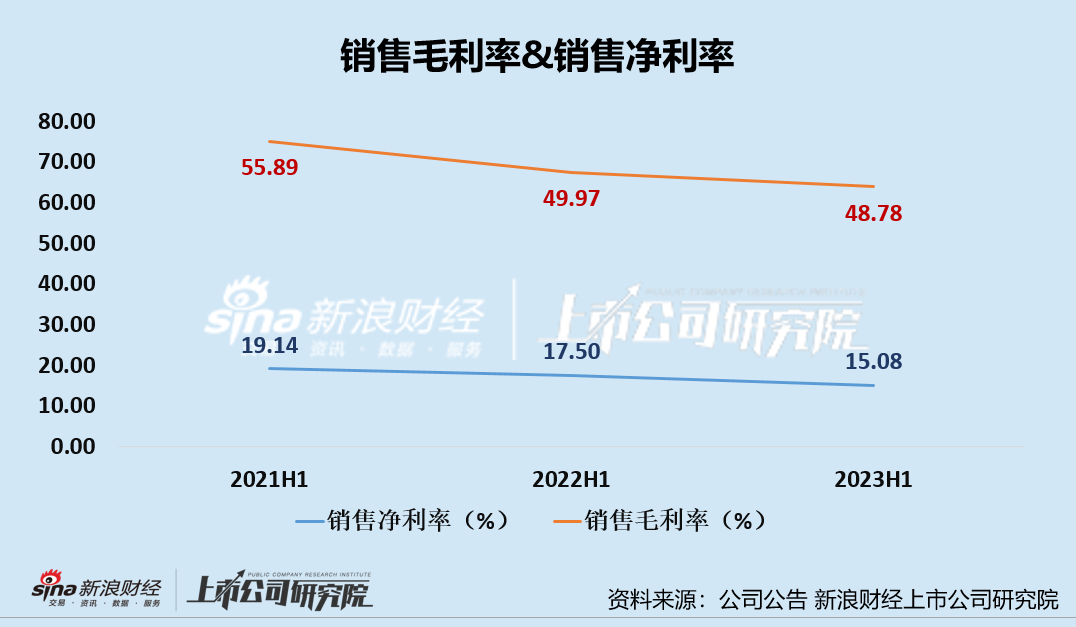

除此之外,近三年上半年销售毛利率、销售净利率更是持续下降。公司销售毛利率由2021H1的55.89%下降至2023年H1的48.78%,销售净利率由2021H1的19.14%下滑至2023年H1的15.08%。

公司业绩不及预期,或也与李宁在疫情三年逆势扩张的策略有关。疫情的三年,李宁并未选择“勒紧腰带过日子”,而是选择线下门店提速扩张。2020-2022年,公司线下门店数量分别为6933家、7137家、7603家,近两年门店数量分别净增204家、466家,同比+2.94%、+6.53%。其中,2022年,李宁门店净增466家,特许经销商净增95家、直接经营零售店净增265家、李宁YOUNG门店净增106家。

正如硬币有正反两面一样,门店扩张战略同样具备优劣势。一方面,门店高速扩张可以提高销量和收入,同时有利于市场的开拓,增加品牌知名度、拓展营销网络、提高曝光率等;但另一方面,若门店扩张未能带来销售额的同步增长,大概率会被门店扩张带来额外的经营成本 “反噬”,带来的渠道低效与库存积压,进而加速公司业绩颓势。

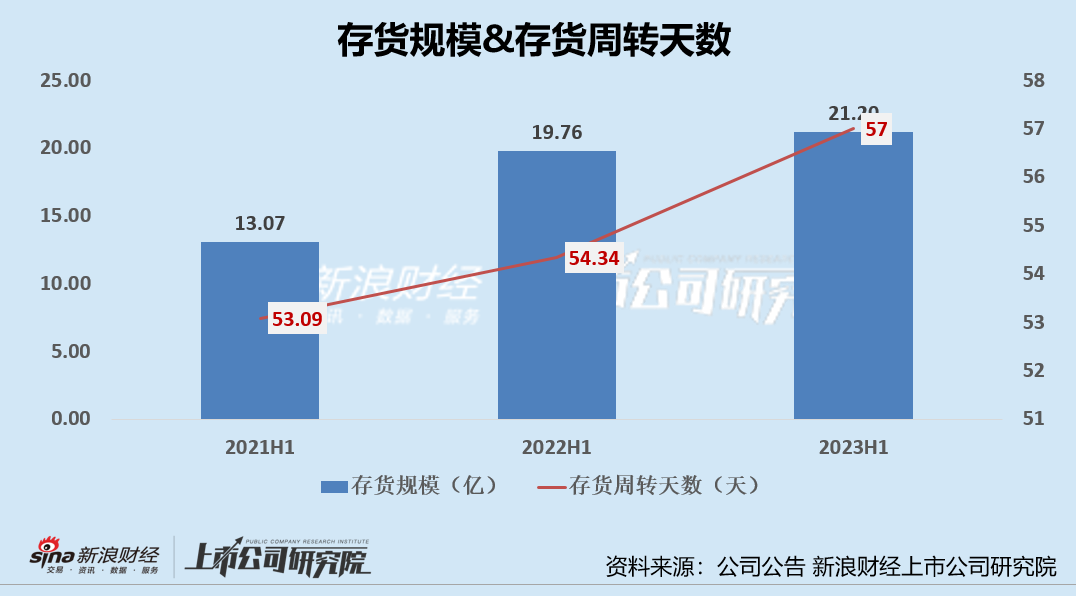

从库存状况来看,2021H1-2023H1,公司的存货规模持续攀升,存货规模分别为13.07亿元、19.76亿元、21.20亿元,2022H1、2023H1分别同比增长51.19%、7.29%。除此之外,公司年中存货周转效率持续下降,2021H1-2023H1公司的存货周转天数分别为53.09天、54.34天、57天、对应存货周转效率下降。2023年Q3,公司库销比近5个月,同比环比均有增加,主因终端销售偏弱以及备货增加。

责任编辑:李静

猜你喜欢

华网

共829篇文章

追踪数字金融发展动向,探索金融科技融合之道,解读传统金融机构转型创新。

最近更新文章

-

森麒麟董事长遭证监会立案,中欧基金持仓或受牵连?曾蹭 “米其林”名气败诉

2024-12-16 10:48:49

-

党建宣讲进社区 理论精神入人心——江苏银行北京分行开展“党员进社区”活动

2024-12-13 15:13:18

-

2024-12-13 11:09:30

-

江苏银行北京分行:用心做好“五篇大文章” 书写服务实体经济发展新答卷

2024-12-12 13:58:43

-

2024-12-11 14:12:36

24小时热榜