兴洋科技:应收账款回款风险高悬,研发投入不高但毛利率较高合理性存疑

去年年末,内蒙古兴洋科技股份有限公司(以下简称“兴洋科技”)递交首次公开发行股票的上市申请并获北交所受理。目前,兴洋科技IPO已进入了问询阶段。

4月15日,兴洋科技对监管首轮问询函进行了回复,其中涉及到大额应收账款和应收票据相关情况等问题。《发现•华网》通过翻阅招股书,发现兴洋科技的客户集中度较高,应收账款亦居高不下,应收账款的周转率呈现下滑趋势,公司的回款风险不断加大。

此外,兴洋科技的研发投入情况不佳,研发费用率从2020年的18.24%下滑至2023年上半年的2.64%,市场竞争加剧下,公司如何提升自身竞争力是个挑战。与研发投入情况不一致的是,公司的毛利率出现暴增,远超同行业可比公司,如此高增长毛利率能否维持值得怀疑。

客户集中度较高,应收账款余额不断增长

兴洋科技成立于2014年,是一家从事电子级硅烷气等硅基材料的研发、生产和销售的高新技术企业。公司主要产品为电子级硅烷气,公司主要客户分布应用于光伏和显示面板行业,并逐步拓展至新能源汽车动力电池硅碳负极材料行业。

招股书显示,兴洋科技存在客户集中度高的风险,如下图所示,2020年-2023年上半年(简称:报告期内),公司前五大客户销售收入占主营业务收入的比例分别为47.67%、64.64%、61.19%、60.02%,自2021年以来,一直高于60%。兴洋科技表示,如果公司未来客户集中的情况未能得到改善,而双方合作又出现问题,或将对公司市场销售及经营业绩产生负面影响。

(来源:招股书)

事实上,目前兴洋科技的应收账款居高不下。

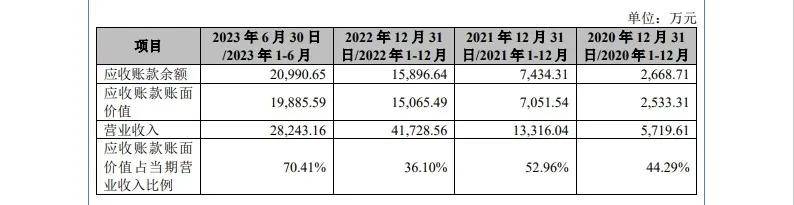

报告期内,兴洋科技应收账款余额分别为2668.71万元、7434.31万元、1.59亿元、2.10亿元,占当期营业收入的比例分别为46.66%、55.83%、38.10%、74.32%。

(来源:招股书)

具体来看,2021年末,公司应收账款余额较2020年末同比增长了178.57%;2022年末,公司应收账款余额较2021年末同比增长了113.83%;2023年上半年应收账款亦保持快速增长趋势。

据兴洋科技在招股书中解释,报告期内公司营业收入快速增长,带动了公司应收账款余额快速增长。《发现•华网》则注意到,公司应收账款的大客户与销售收入大客户的重合度非常高。

报告期内,兴洋科技按欠款方归集的期末余额前五名应收账款余额占比分别为49.72%、60.17%、54.30%、57.32%。以2023年上半年为例,应收账款前五名客户分别为东方日升及其关联方、晶澳科技及其关联方、乐安县博格电子材料有限公司及其关联方、天合光能及其关联方、通威股份及其关联方,这些公司和2023年上半年的销售收入前五大客户完全重合。

(来源:招股书)

除应收账款余额不断增加外,兴洋科技的应收账款周转率在报告期内有所波动,整体呈现下滑趋势,分别为2.84、2.64、3.58、1.53,并且,招股书中并没有同行业可比公司的相关数据。兴洋科技应当对此进一步披露。

很明显,兴洋科技应收账款回款风险在加大,未来若公司客户的财务状况恶化,公司可能面临应收账款收回风险,进而影响到经营业绩。

研发费用率大幅下滑,毛利率增长合理性遭监管追问

兴洋科技近几年业绩的增长,受益于下游行业尤其是光伏行业需求的快速增长。然而,目前行业竞争正在持续加剧,一方面电子级硅烷气主要生产厂商如硅烷科技、中宁硅业等正在扩建产能,另外一方面新进入厂商如福建恒申电子材料科技有限公司也正逐步投产,公司存在市场占有率下降的风险。

如此情况下,兴洋科技的研发投入却呈现下滑趋势,报告期内,公司研发费用分别为1043.31万元、1039.67万元、1111.82万元、744.28万元,占营业收入的比例分别为18.24%、7.81%、2.66%、2.64%。

兴洋科技对此的解释是:报告期内公司研发费用稳中有升,但由于营业收入增长更快导致公司研发费用占收入比例持续下降。

但是仅仅在2022年增加了不到100万的研发费用,就可以称之为“稳中有升”了吗?而研发费用率从2020年的18.24%下滑至2023年上半年的2.64%,下滑幅度很大。兴洋科技身为高新技术企业,在公司业绩大增的时刻不思量如何加强自身核心竞争力,不知其该如何面对未来的市场竞争、市场占有率下降风险。

事实上,自2022年以来,兴洋科技的研发费用率就低于同行业可比公司的平均水平了。报告期内,同行业可比公司的研发费用率分别为3.34%、3.89%、3.11%、3.99%。而兴洋科技在2022年、2023年上半年仅为2.66%、2.64%。

(来源:招股书)

有意思的是,在研发投入不高的情况下,报告期内公司主营业务毛利率分别为-3.78%、41.44%、62.12%、67.33%,出现了非常大幅度的增长,兴洋科技对此的解释为受益于下游行业需求快速增长及公司加大开拓市场。

但是,同样是受益于光伏行业市场需求增长拉动,报告期内,同行业可比公司的毛利率水平却远低于兴洋科技,分别为31.60%、29.79%、31.33%、31.27%,相差甚远。对此,兴洋科技的解释是与同行业可比公司产品差异较大所致。

(来源:招股书)

具体来看,上图所有同行业可比公司中,仅有硅烷科技也从事电子级硅烷气的生产销售,但是报告期内,硅烷科技的该产品的毛利率也仅为14.40%、18.03%、52.66%、60.24%,仍然与兴洋科技有较大差距。据兴洋科技解释,这是由于受公司产能爬坡的影响、以及两公司光伏行业客户销量影响所致。

(来源:招股书)

此外,兴洋科技毛利率持续增长的合理性遭遇监管问询,而在未来是否存在下滑风险亦被监管追问。

激烈的市场竞争下,兴洋科技仍存在诸多问题,如上述问题不能得到合理解释、有效解决,恐怕此番IPO将无功而返。后续进展如何,《发现•华网》将持续关注。

编辑:赵苗苗

版权声明:本文版权归“发现.华网”所有,如需转载请在文后留言,经允许后方可转载,并在文首注明来源、作者,文末附上“发现.华网”二维码。

责任编辑:

猜你喜欢

华网

共258篇文章

追踪数字金融发展动向,探索金融科技融合之道,解读传统金融机构转型创新。

最近更新文章

-

振东制药3年亏损14亿!生产不合格药品赔前子公司5亿,实控人减持套现超7亿

2025-04-28 10:31:43

-

天有为:净利润突破10亿元,“双驱动”赋能高质量可持续发展,加速布局智能座舱赛道

2025-04-23 08:20:54

-

江南新材成功登陆上交所:以产品优势引领新一轮科技革命,打造全球电子材料标杆企业

2025-03-22 15:54:23

-

海阳科技IPO:156名历史股东质疑退股合理性,业绩波动加剧,董秘曾向供应商借200万买房

2025-03-11 13:19:48

-

常山药业危机重重:去年预亏上亿元,虚列费用被财政部罚款5万,上市以来股东累计套现超11亿

2025-03-10 12:03:31

24小时热榜