中石油,一年研发费用等于百度?

不在科技赛道的中石油,专利数量却创了新高。

国家知识产权局1月16日公告显示,中国石油(601857.SH/00857.HK,以下简称中石油)于2022年7月申请一项名为“井组中单口直井与水平井连通性判定方法、装置及设备”的专利通过,公开号CN117404070A。至此中石油有效专利数超过3.5万件,成为全球石油领域专利数量较多的企业之一。

研发上的投入加上业绩的亮眼,中石油在近期回答投资者提问中表示,“2023年公司业绩保持稳定增长,前三季度再创历史同期最好业绩,公司估值与市值持续修复,A股、H股全年股价较2022年底上涨均超50%。”这一回报率在A股、H股名列前茅,股价走势好于同业公司及行业平均值。

即便2023年内中石油股价看涨,1月16日7.34元的收盘股价,却依然低于2007年11月16.7元的发行价,相比44.76元的股价高点更是下跌了83.6%。其市值较高峰值蒸发了6.85万亿元。中石油到底怎么了?还是要从财报中寻根溯源。

市值下跌非个例

石油行业企业市值下跌并非只有中石油一家,中石化的总市值较高峰值同样大幅下跌。其中中石化的股价最高点为2007年11月的18.36元/股,1月16日收盘股价为5.43元/股,以此计算,中石化每股下跌了12.93元,跌幅为70.4%。市值蒸发1.56万亿。

三桶油中另外一家中国海油(以下简称中海油)因2022年4月才登陆A股,A股上市成功后,因时间较短,其股价和市值均有提升。中海油的发行价为10.13元/股,截至1月16日收盘股价为20.86元/股,股价涨幅达106%。

再以国外知名石油企业来对比。马拉松石油是美国知名石油公司。1月16日收盘股价为23.40美元/股。其股价高点为49.26美元/股,股价和高点相比下跌了52.5%,市值蒸发151.3亿美元。雪佛龙的股价高点为182.22美元,1月16日收盘股价为147.27美元,每股下跌了34.95美元,跌幅为19.2%,市值蒸发660亿美元。另外一家美国石油巨头埃克森美孚的跌幅相对较小,每股较高位下跌19.8美元,跌幅为16.5%。但美孚总股本达39.97亿股,市值总跌幅达792亿美元。

壳牌作为全球知名石油公司,市值同样有所下跌。1月16日,壳牌每股收盘价为63.8美元,较2023年11月创下的68.08美元的纪录,每股下跌4.28美元,跌幅为6.3%。市值蒸发142亿美元。

BT财经统计众多中外知名石油公司发现,除去中海油这样上市时间较短参考性不太强的企业之外,全球绝大多数石油公司的市值出现不同程度的下跌,但像中石油这样股价跌幅超过80%的并不多见,而以目前中石油、中石化和中海油这“三桶油”截至1月16日收盘市值来看,中石油总市值为1.343万亿元,中石化总市值6481亿元,中海油总市值为9922亿元,三桶油市值之和为2.9833亿元,中石油蒸发的市值是现有三桶油市值之和的2.3倍。

投资人史保刚认为石油股或因新能源的兴起而受到影响。“如今绿色能源风头正盛,新能源技术的快速发展和应用,如太阳能、风能、核能等,正在改变着全球能源格局,甚至有取代石油等传统能源的可能,这不仅减少了对石油的依赖,过去石油垄断的地位将受到挑战,同时还为环境保护和可持续发展提供了新的解决方案。石油的地位受到侵蚀将在所难免。”

净利率还能提升

2023年前三季度,中石油的营收均出现同比下滑。前三季度的营收分别为7325亿元、7474亿元和8023亿元,同比分别下滑6.02%、10.52%和4.58%。上一年同期的营收增幅分别为41.21%、29.57%和22.96%,可见中石油的营收下滑较大。同期净利润分别为436.3亿元、416.5亿元和463.8亿元,同比分别增长12.17%、-2.53%和21.08%。上一年同期的同比增幅则分别为40.91%、71.15%和71.50%,即便前三季度中有两个季度净利润实现了正增长,但相比上一年的增幅却出现较大下滑。

在营收增长下滑的情况下,净利润能录得两个季度的不错增幅,是净利率的提升所致。仔细对比2023年和2022年前三季度的毛利率可以发现,中石油2023年前三季度的毛利率有两个季度出现不同程度的提升。2022年前三季度毛利率分别为19.98%、23.40%和19.91%。2023年前三季度的毛利率则为21.22%、21.40%和22.41%,这三个季度的毛利率呈不断提升趋势,同比上一年,分别提升1.24、-2和2.5个百分点。2023年前三季度整体毛利率呈上扬趋势,但环比2022年第四季度的24.58%则分别出现下滑。

而作为老对手中石化在2023年前三季度的毛利率分别是15.84%、15.19%和15.55%,不仅毛利率有一定波动,且和中石油相比均有6个百分点以上的差距。但中石油的毛利率要和中海油49.21%、51.28%和49.60%的毛利率相比,又有较大差距,同期中海油的毛利率均是中石油的2倍以上。

相比毛利率的升降不一,2023年前三季度的净利率相比上一年均有较大提升。2023年前三季度的净利率分别为6.62%、6.16%和6.45%,上一年同期分别为5.58%、5.68%和5.04%,分别提升了1.04、0.48和1.41个百分点。同期中石化的净利率分别只有2.89%、2.54%和2.50%,中石油的净利率相比中石化有较大优势。而同期中海油以32.86%、33.19%和31.83的净利率遥遥领先。

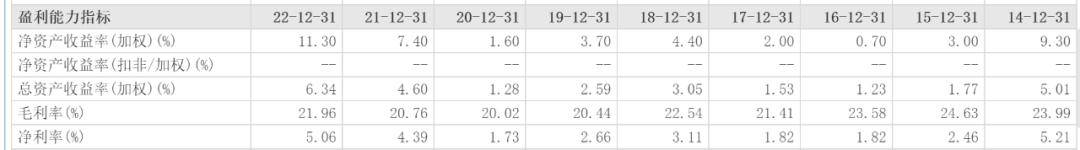

2020年至2022年,中石油的毛利率和净利率均呈上升趋势,其中毛利率分别为20.02%、20.76%和21.96%,三年间提升了1.94个百分点。同期净利率分别为1.73%、4.39%和5.06%,三年提升了3.33个百分点。2022年5.06%的净利率创下了2014年以来的新高,而以2023年前三季度净利率数值来看,2023年中石油的净利率将可能再次创下新高。

2022年中石化的毛利率和净利率分别为15.03%和2.28%,中海油2022年的毛利率和净利率分别为53.05%和33.33%,中石油的毛利率和净利率均高于中石化,但均低于中海油。BT财经选取壳牌和美孚两家国外石油公司毛利率和净利率为对比参考,壳牌2022年毛利率和净利率分别为33.07%和11.10%,2023年前三季度分别为35.41%、32.27%、37.00%和9.85%、4.15%、9.20%,其中净利率均出现一定的下滑。美孚2022年的毛利率和净利率分别为44.65%和13.92%,2023年前三季度则分别为46.86%、42.59%、41.52%和13.68%、9.83%、10.30%。毛利率呈下滑趋势,净利率则均低于2022年净利率。

通过对比中外石油公司的毛利率和净利率变化可知,中石油的毛利率在国内石油公司中处于中位,但和国外石油巨头相比毛利率和净利率都明显偏低,但中石油的净利率呈现稳中有升,而壳牌和美孚等国外石油巨头进入2023年均呈下滑趋势。壳牌在前三季度中第二第三季度营收均出现20%以上的下滑,美孚前三季度营收均下滑,其中第二季度和第三季度分别下滑了28.33%和19.01%,全球经济的下行,对石油公司的营收均造成了影响。

据wind数据显示,与埃克森美孚、道达尔、壳牌等国际同行相比,中石油体现出高营收、低净利特征。

应收账款天数增加

2022年中石油的应收账款周转天数为6.934天,相比2021年的7.234天有一定下滑。但进入2023年后,应收账款周转天数提升明显。前三季度分别为9.498天、9.329天和10.52天,相比2022年的6.934天有明显激增。

应收账款天数的增加,说明中石油应收账款周转率的下降,值得注意的是中石油的应收账款周转率增幅明显,由2021年的49.76提升至2022年的51.92,这也是中石油近9年来应收账款周转率的最高纪录,可能需要进一步优化和加强对应收款项的管理。但2023年前三季度,中石油的应收账款周转率下降较为明显,分别为9.475次、19.30次和25.68次。应收账款周转率与应收账款周转天数成反比,中石油应收账款周转率下降,相应的应收账款周转天数也会增加。

金融分析师许艺表示,应收账款周转天数增加的原因有多种,其中经济下行是不可预测因素之一。“客户的付款能力是影响应收账款周转天数的因素之一。如果客户的付款能力出现问题,会导致企业无法及时收回赊销账款,从而使得应收账款周转天数增加。同时企业在市场上竞争的加剧,也会导致应收账款周转天数的增加,应收账款周转天数的增加对企业发展不利,容易形成坏账风险,影响企业现金流。”

一般而言,应收账款周转率越高,平均收账期越短,说明应收账款的收回越快。否则,企业的营运资金会过多地滞留在应收账款上,影响正常的资金周转,中石油应收账款周转天数的增加对其资金周转同样存在一定的影响。

2022年,中石化的应收账款周转天数为4.406天,中海油应收账款周转天数为27.11天,中石油的应收账款周转天数高于中石化,低于中海油。2023年前三季度中石化的应收账款周转天数为6.624天、6.763天和7.437天,也出现不同程度的提升。中海油同期则为34.50天、33.95天和36.86天,同样提升明显。

美孚和壳牌在2022年的应收账款周转天数为32.26天和55.80天,均高于中石油。2023年前三季度美孚的应收账款周转天数为41.88天、40.55天和38.54天,相比2022年增长较大。同期壳牌分别为64.83天、67.55天和60.26天,相比2022年的55.80天,同样有较大幅度的增长,这说明全球整体经济下行的趋势下,石油行业的整体应收账款周转天数均出现增长的情况。

负债率低、股东流失率高

中石油的资产负债一直偏低。截至2023年前三季度,中石油的资产负债率为42.57%,同比2022年同期的45.84%下降了3.27个百分点。同期中石化的资产负债率为54.25%、壳牌的资产负债率为56.53%、美孚的资产负债率为44.25%,中石油的资产负债率在众多知名石油企业中处于偏低水平。

资产负债率低有利有弊,中石油的负债率比较低,偿债能力越高,债权人不会担心中石油是否会资不抵债,能保障中石油的健康发展。但弊端同样明显,反映出中石油借用外资的能力相对较弱。“一个企业,总资产中有多大比例是通过借债来筹资的,也可以衡量企业在清算时保护债权人利益的程度。但对于投资人来讲,负债越高,证明能利用的外力的能力越强。自身获得的收益会越大。”许艺表示资产负债率过高会有风险,但过低会偏于保守,同样不利于企业发展。

投资者出于自身收益的选择,多会选择投资回报率较高的企业,自己出一分力,能得到十分或者更高的回报。中石油的资产负债率太低,或说明中石油经营相对保守,缺乏大胆进取的拼劲,这对于追求稳健的投资者来说是最好的选择,但作为有点野心的投资者来说,中石油的回报率明显偏低,这或不符合一些投资者的预期。

资产负债率能够衡量企业负债水平及风险程度。中石油的资产负债率过低说明通过负债这种方式获得的资产占比少,自身运用外部资金的能力相对较弱。适度的资产负债率有利于提高企业的盈利能力,但中石油的偏低资产负债率限制了其更高的盈利能力。

投资者对中石油回报率偏低的担忧直接表现在股东人数的变化上,2007年中石油上市之初,股东人数高达187万,2023年一季度财报显示,中石油的股东人数为53.33万,相比去年同期的61.65万减少了8.32万,降幅达13.5%。截至2023年第三季度,中石油的股东人数再次下降5.57%,股东总数降为47.42万户,较2022年第四季度的55.95万减少了8.53万户。和上市之初相比,弃中石油而去的股东高达139.58万户,股东流失率达75%。

而上市公司股价通常与股东人数成反比,股东人数越少代表筹码越集中,股价越有可能上涨,这或许是中石油在2023年年内股价涨幅超过50%的原因之一。但也侧面说明有很大一部分投资者对中石油的过于稳健或不看好。

中石油比较重视研发,2022年研发投入就高达200.2亿元,科技行业最舍得投入研发的华为2022年研发费用支出为1615亿元,AI巨头百度2022年研发投入为233.15亿元,新能源汽车巨头比亚迪2022年研发投入为186.54亿元,如果不看占比,2022年,能源行业的中石油的研发费用几乎能占到华为的1/8,几乎等于百度一年的研发投入,而且比比亚迪一年的研发投入还多。

回到能源行业,同期中石化的研发费用为127.7亿元,中石油2023年前三季度的研发费用为139.9亿元,同期中石化的研发投入为98.84亿元,在研发投入方面,中石油一直领先中石化,超过3.5万项发明专利就是最好的回报。如今,中石油或也意识到自身过于“稳健”开始进军新能源领域,布局新能源行业可以有效防备潜在风险,一旦中石油在新能源领域能有所突破,其估值或将大幅提升。

有了大力的研发投入和较大的净利率提升空间,券商方面仍然看好中石油在2024年的市场表现。光大证券在最新的研报中称,2024年原油供给端有望持续受控,中长期原油需求向好,供给缩减将使原油基本面依然趋紧。油价维持相对高位,叠加国企改革持续深化,继续看好具备高业绩、低估值、高分红的中石油。

责任编辑:李静

猜你喜欢

华网

共582篇文章

追踪数字金融发展动向,探索金融科技融合之道,解读传统金融机构转型创新。

最近更新文章

-

常友科技成功登陆创业板:行业地位稳步提升,融资赋能技术创新,科技驱动高质量发展

2025-03-10 12:53:17

-

2024-04-15 10:11:05

-

2024-04-12 11:08:24

-

现货黄金再创历史新高,金价一天多变,有批发商连夜进货!苹果酝酿重大升级,市值一夜大涨超8100亿元

2024-04-12 09:31:18

-

5万股民“破防”!百亿市值大牛股,刚签下7亿元大单,就被国字头机构公开“打假”:与我无关

2024-04-12 09:30:11

24小时热榜