券商投行年收215亿IPO费用:中信、中信建投、海通合赚74亿,光大审核通过率垫底

受IPO收紧影响,去年券商投行业务受到重挫。

Wind数据显示,2023年监管机构共审核308单IPO,其中通过279家,审核通过率为90.58%。相较于2022年,虽然通过率基本不变,但上会企业数量由593家次降至308家次,降幅超过48%。

2023年,券商投行利润平均下降约55%,行业龙头中信证券降48.88%,中金公司降逾80%。方正证券、中泰证券投行“逆流而上”,去年投行业务利润分别增325.6%、71%。

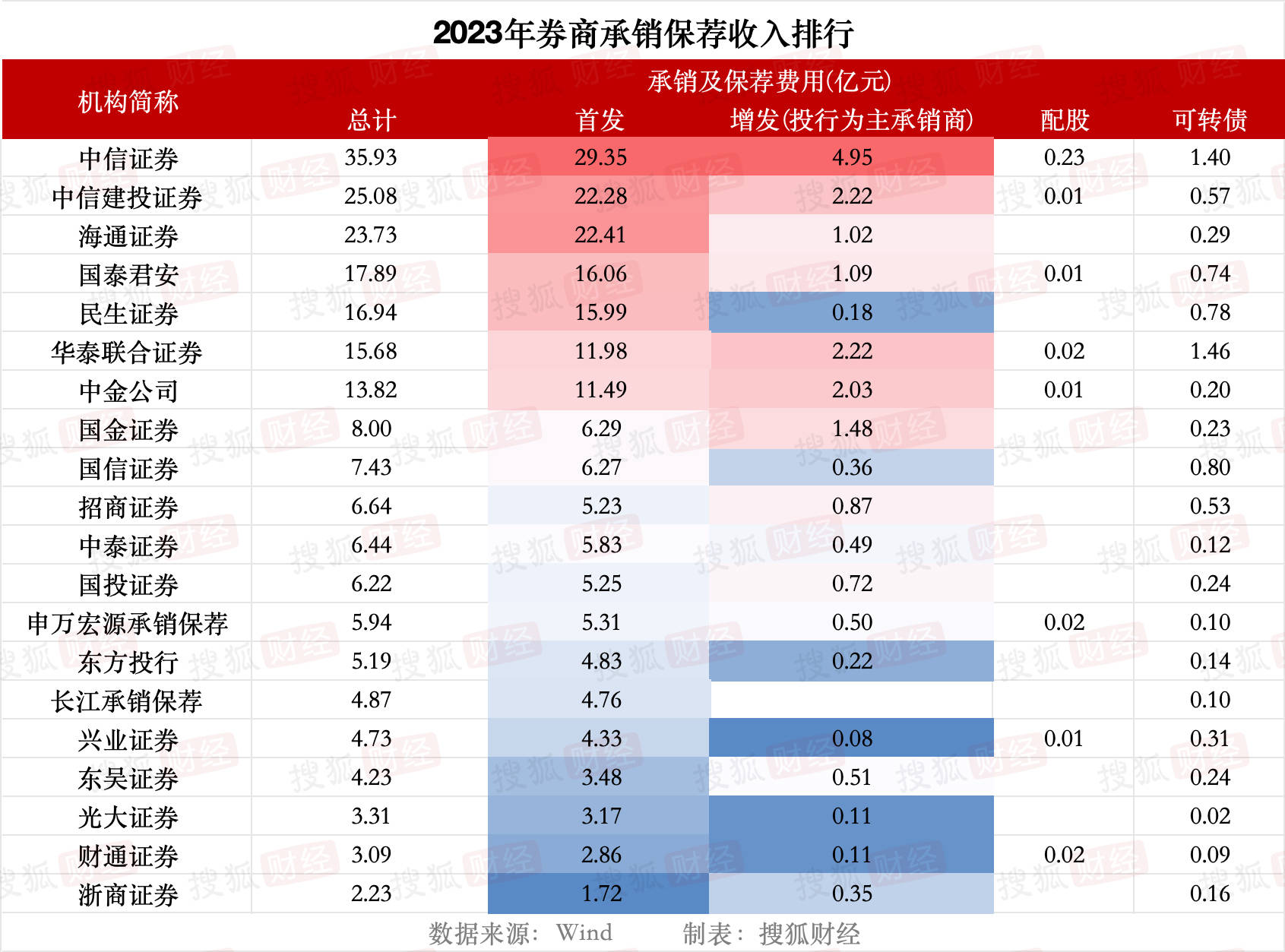

从IPO业务看,去年券商行业IPO承销保荐费约215亿元,中信证券、中信建投、海通证券三家合赚74亿元,占行业总收入34%。民生证券成最大“黑马”,其IPO数量排名行业第四,同比增加5单,距离进入行业前三仅差2单。

在审核通过率上,去年有8家券商IPO通过率不足70%,剔除IPO项目数较少(小于3)的券商后,光大证券以57.14%的审核通过率在行业垫底。此外,去年民生证券、中金公司去年均有4单IPO未过审,在行业并列第一。

今年3月15日,证监会发布修订后的《首发企业现场检查规定》,并表示将大幅提高现场检查比例,券商投行业务或迎更大挑战。

投行格局生变,中金公司“掉队”

2023年,券商投行收入普遍下滑,在已披露年报的21家券商中,有19家投行收入下降,行业平均降幅为55.17%,2家券商收入逆势增长,即中泰证券(+33%)、国联证券(+0.72%)。

从利润上看,方正证券以325.6%的增速领跑行业,中泰证券利润增涨71%,其余券商投行利润悉数下降。

在“三中一华”中,中金公司与其他几家差距日益扩大,投行业务优势不再。数据显示,2023年中金投行收入32.42亿元,同比降40.3%;投行利润3.5亿元,同比降80.45%,排名由行业第三滑落至第九。

中信证券投行收入仍稳坐行业榜首,2023年为62.46亿元,相较2022年的85.11亿元下降了26.61%,而其投行业务利润从49.12亿元下降至25.11亿元,同比减少了49.88%。

中信建投证券的投行业务收入也出现了下滑,从2022年的58.38亿元减少至2023年的48.03亿元,同比下降了17.73%。其投行业务利润从29.22亿元降至18.67亿元,同比下降了36.1%。

从利润看,去年国泰君安投行超过中信证券成为行业第一,全年利润36.88亿元,同比下降了14.45%。华泰证券投行利润30.37亿元,排名行业第二,同比下降24.54%。

值得注意的是,去年中泰证券投行收入创历史新高,实现了33.99%的增长,从9.36亿元增加至12.55亿元,其利润从1.69亿元增长至2.89亿元,同比增长了71.17%。中泰证券在提高投行业务效率和盈利能力方面取得了显著成效。

2023年,中泰证券股权项目承销单数、IPO 承销规模等指标均进入行业前十。中泰证券称,报告期内公司致力于打造具有行业影响力的大投行业务体系,努力构建“区域 + 行业 + 产品”的矩阵式业务布局。目前,中泰证券投行人员1003人,人数在各业务条线之中排名第二。

国联证券投行增收不增利,去年收入5.17亿元增0.72%,利润却大幅下跌93%至0.63亿元。2023 年年报显示,国联证券去年营业成本 21.44 亿元,同比增长 29.14%,其中投行业务营业成本4.54亿元增16.6%,主要系业务及管理费同比增加。

此外,去年有5家投行处于亏损中,广发证券投行业务亏损2.57亿元,延续上年亏损态势。2023年4月,广发证券因在美尚生态2018年非公开发行股票的保荐业务中未勤勉尽责,涉嫌违法,被证监会立案,并被罚没逾1000万元。

除广发证券以外,去年国元证券、西南证券、华安证券、中原证券投行利润均为负,中原证券利润降逾1132%。

民生证券IPO家数逆势走高

2023年,券商股权融资7831.98亿元,其中通过IPO融资3453.73亿元。从总额看,中信证券、中信建投、中金公司以1493.49亿元、840.25亿元、625亿元的金额排名前三。

从IPO金额看,海通证券以466.15亿元的募资额,取代中金公司跻身前三。在IPO数量上,中信证券、中信建投并列第一,去年均完成30单IPO项目,海通证券、民生证券分别完成22家、20家。

据了解,海通证券投行以“行业化”“区域化”作为战略部署,截止2023年末其保荐的 IPO 在审及待发项目数量 51 家,市场排名第三。

民生证券则是去年券商投行业务的“黑马”,IPO数量和金额分别排名行业第四、第六。相比2022 年,在多数券商IPO数量下滑时,去年民生证券保荐成功单数逆势增加5单,距离进入行业前三仅差2单。

近年民生证券投行发展势头迅猛,各项业务排名快速提升。据悉,民生投行聚焦“科创”、“创业”,目前保荐代表人超过300人,2020年-2022年,民生证券保荐IPO上市数量68家,IPO过会数量84家,二者行业排名第5位。

从收入构成看,去年民生证券首发承销保荐收入15.99亿元,增发收入0.18亿元。不难发现,民生证券投行业务收入绝大部分依赖于IPO,增发、可转债等收入占比较低,甚至低于不少排名靠后的投行。

整体而言,去年全行业IPO承销保荐费用为215.06亿元,中信证券、中信建投、海通整证券该项收入均超过20亿元,三家合计收入占据行业34.4%。

“三中一华”中,华泰证券、中金公司投行明显被拉开差距,二者去年IPO收入分别为11.98亿元、11.49亿元,排名行业第六、第七。

IPO企业减半,光大证券通过率垫底

在证监会发布阶段性收紧IPO和再融资政策后,券商保荐项目通过率成为市场关注重点。

据Wind数据,2023年监管机构共审核公司752家次,整体通过率95.08%。其中有308家次公司为首发审核,通过279家、未通过12家,IPO审核通过率为90.58%。

相比2022年,2023年IPO审核通过率变化不大,但上会企业数量由593家次降至308家次,减少了将近一半。

在全行业52家保荐机构中,审核通过率为100%的有26家,剔除审核家次少于3家的券商后,仅国信证券、中泰证券、长江证券、申万宏源证券、国元证券5家券商IPO项目全数通过。

8家券商IPO项目审核通过率不足70%,即光大证券(57.14%)、开源证券(66.67%)、财通证券(60%)、银河证券(66.67%)、东莞证券(66.67%)、财信证券(50%)、东北证券(50%)、金圆统一证券(50%),其中后三家券商去年仅有2家次保荐企业上会审核。

审核公司家次超过10的机构中,民生证券、中金公司去年均有4单未过审。其中,民生证券有2单未通过,2单暂缓表决;中金公司保荐的并行科技、蕊源半导体、轩竹生物三单均为暂缓表决,先正达集团被取消审核。

头部券商中,去年中信建投IPO通过率也相对较低,为81.25%。今年以来,中信建投IPO撤否率同样居高不下,达到17.54%。截止4月8日,年内中信建投已主动撤回10家IPO项目,在行业居首。

责任编辑:李静

猜你喜欢

华网

共829篇文章

追踪数字金融发展动向,探索金融科技融合之道,解读传统金融机构转型创新。

最近更新文章

-

森麒麟董事长遭证监会立案,中欧基金持仓或受牵连?曾蹭 “米其林”名气败诉

2024-12-16 10:48:49

-

党建宣讲进社区 理论精神入人心——江苏银行北京分行开展“党员进社区”活动

2024-12-13 15:13:18

-

2024-12-13 11:09:30

-

江苏银行北京分行:用心做好“五篇大文章” 书写服务实体经济发展新答卷

2024-12-12 13:58:43

-

2024-12-11 14:12:36

24小时热榜